ファクタリングについて

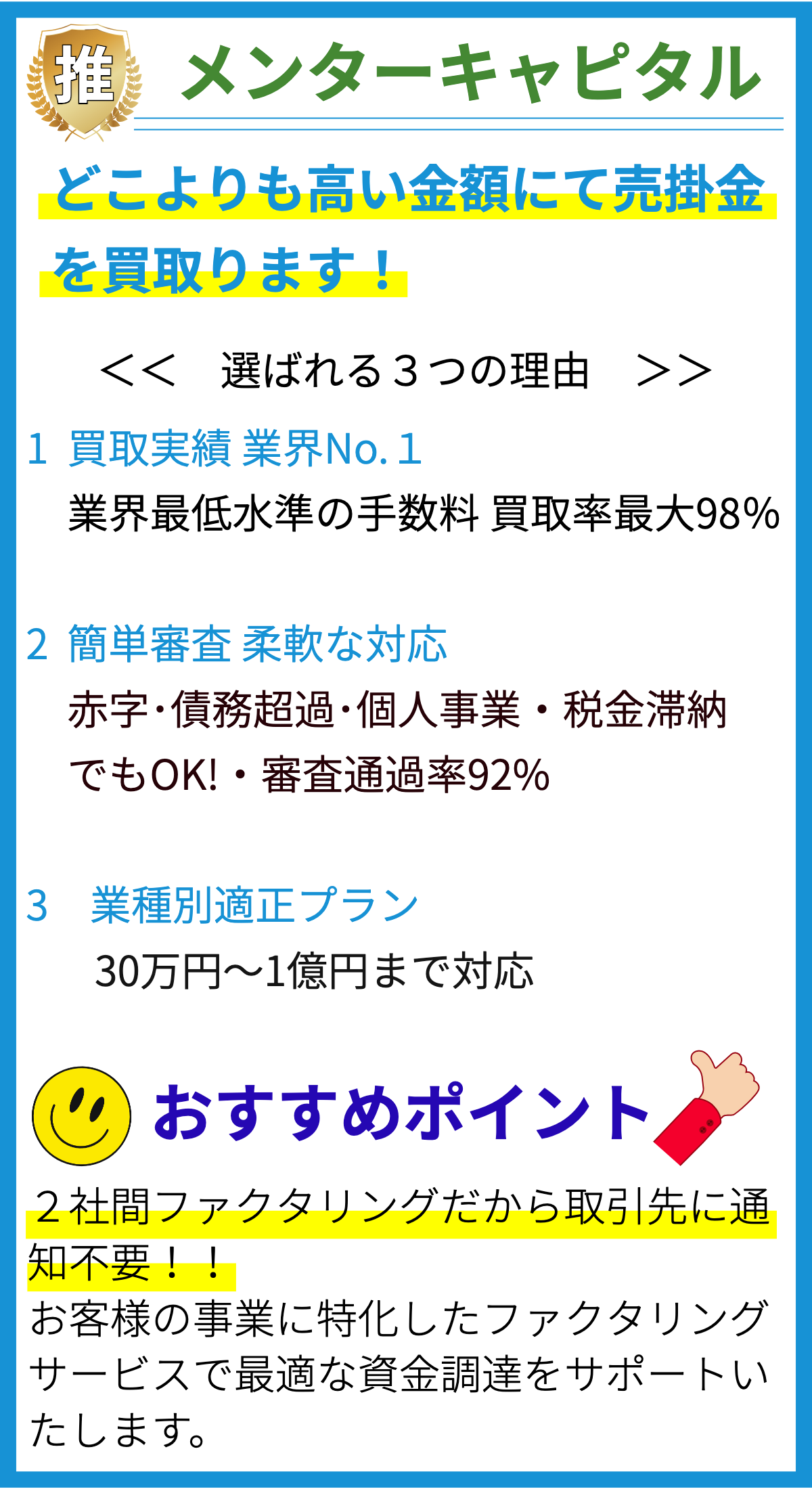

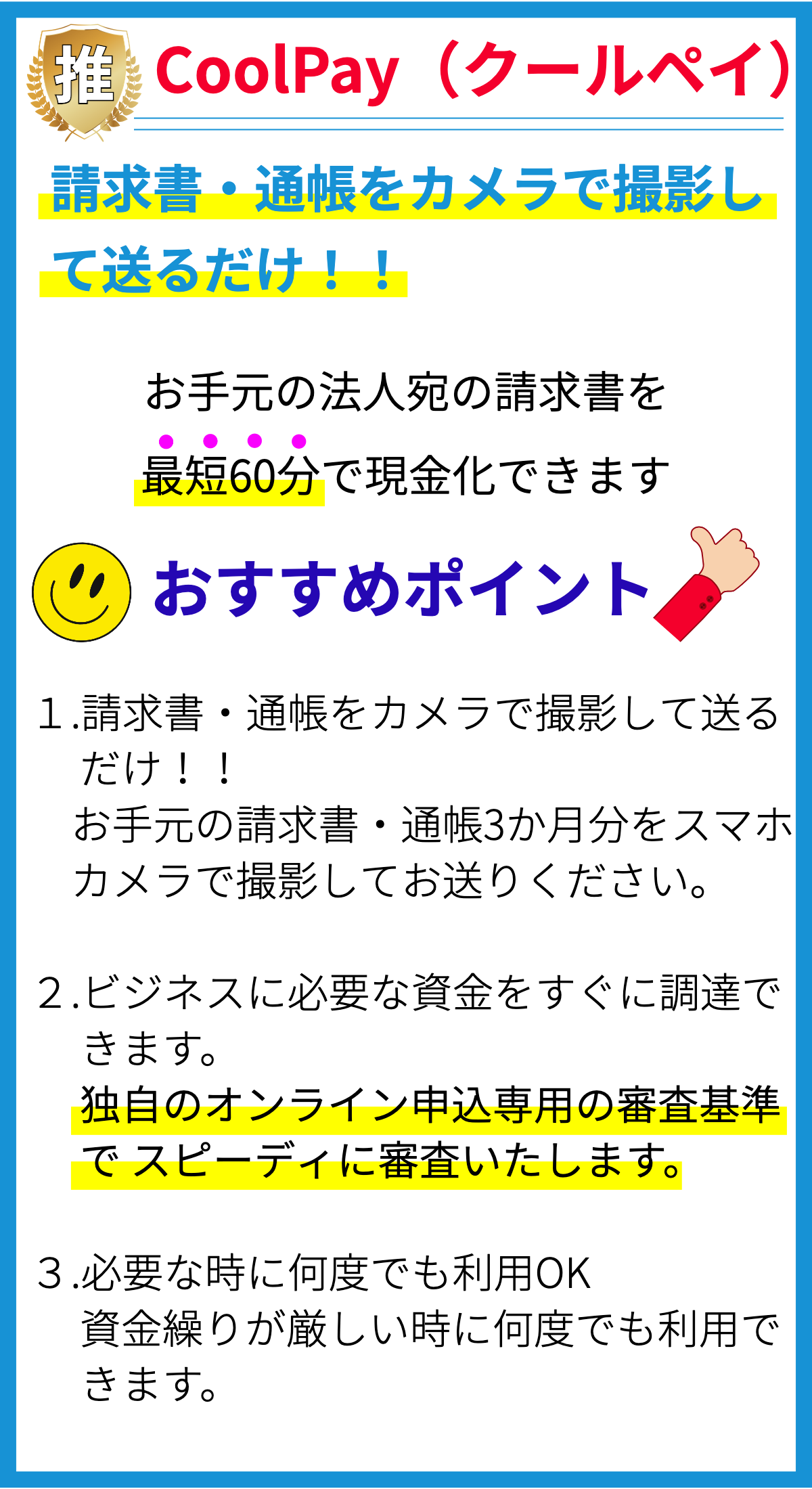

ファクタリングは、企業が未収金の売掛金を金融機関や専門のファクタリング会社に売却する方法です。以下に、ファクタリングの要点を説明します。

- ファクタリングの仕組み

ファクタリングは、通常、次のステップで行われます。まず、企業は未収金の売掛金をファクタリング会社に譲渡します。ファクタリング会社は、譲渡された売掛金の一部(通常は約80〜90%)を即座に企業に前渡しします。その後、ファクタリング会社は売掛金の回収業務を引き受け、顧客からの支払いを受け取ります。支払いを受けた後、残りの売掛金額から手数料およびファクタリング会社の手数料が差し引かれ、残額が企業に支払われます。

- メリット

ファクタリングのメリットは次のとおりです。

- キャッシュフローの改善:未収金を即座に現金化できるため、企業のキャッシュフローを改善します。

- 信用リスクの軽減:ファクタリング会社が売掛金の回収業務を担当するため、企業は顧客の支払い遅延や債務不履行のリスクを軽減できます。

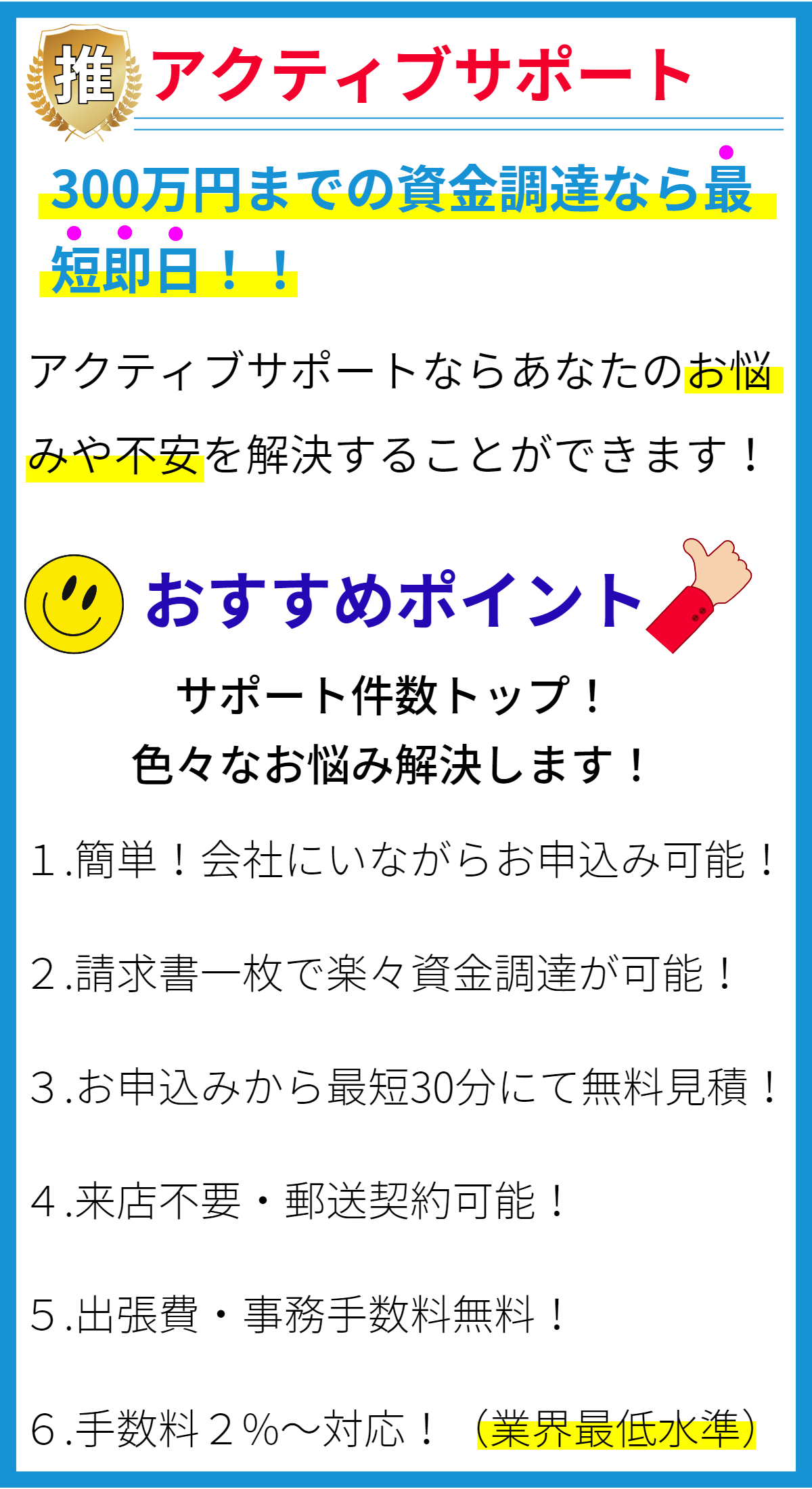

- 迅速な資金調達:ファクタリングは通常、借金の煩わしさを回避し、迅速な資金調達を実現します。

- デメリット

ファクタリングのデメリットも考慮する必要があります。

- コスト:ファクタリングは手数料がかかるため、資金調達コストが高くつくことがあります。

- 顧客関係の懸念:ファクタリングを利用する際、顧客に対する企業のアプローチが変わる可能性があり、顧客関係に影響を及ぼすことがあります。

資金調達について

資金調達は、企業が経営資金を調達するためのプロセスです。以下に、資金調達の主要な方法と考慮事項を説明します。

- 自己資本調達

自己資本調達は、企業が自身の資本を活用して資金を調達する方法です。これには次のオプションが含まれます。

- 株式発行:新株を発行して資金を調達し、株主からの投資を受け入れます。

- 利益留保金:過去の利益を利用して企業内部で資金を確保します。

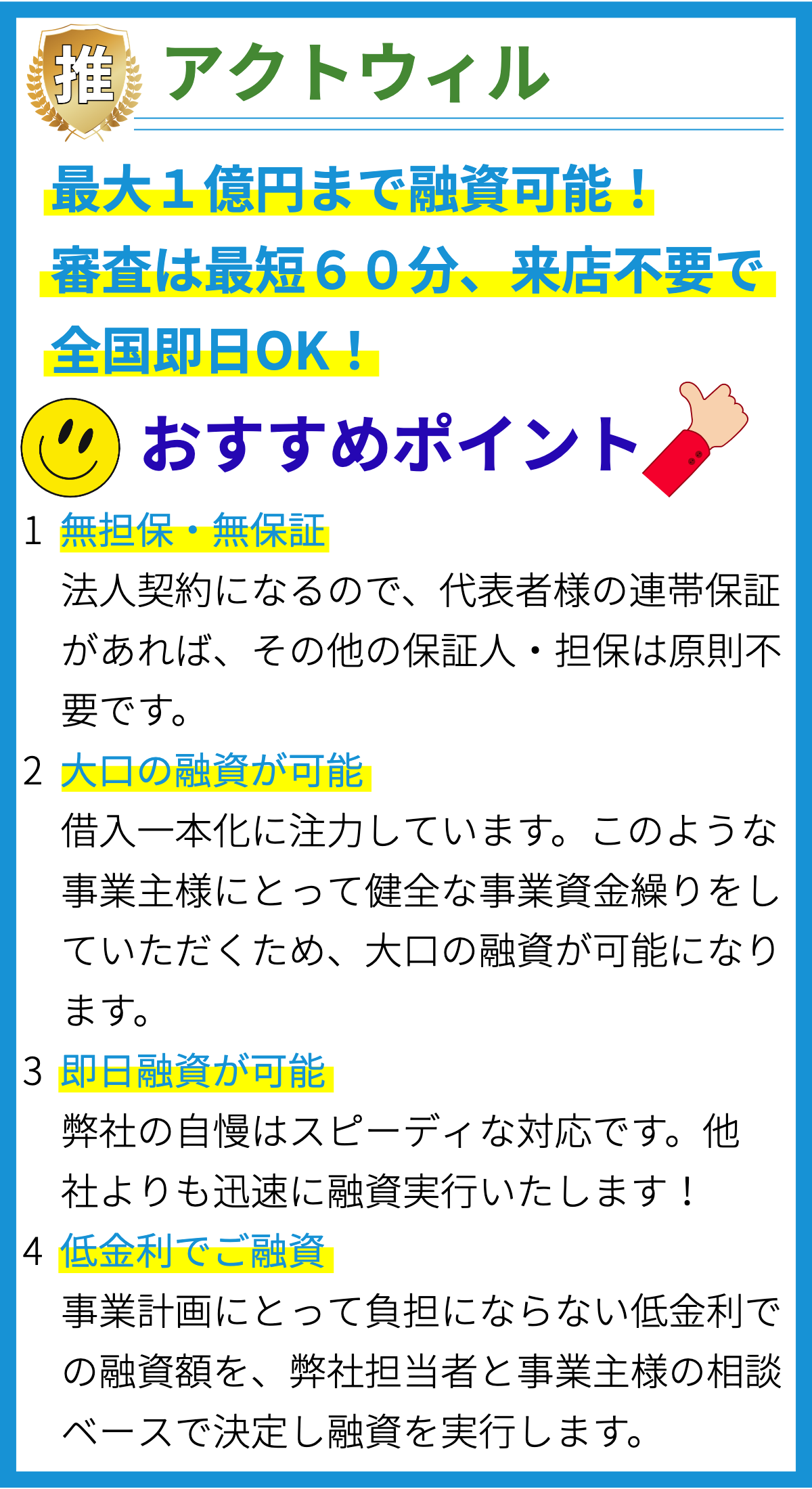

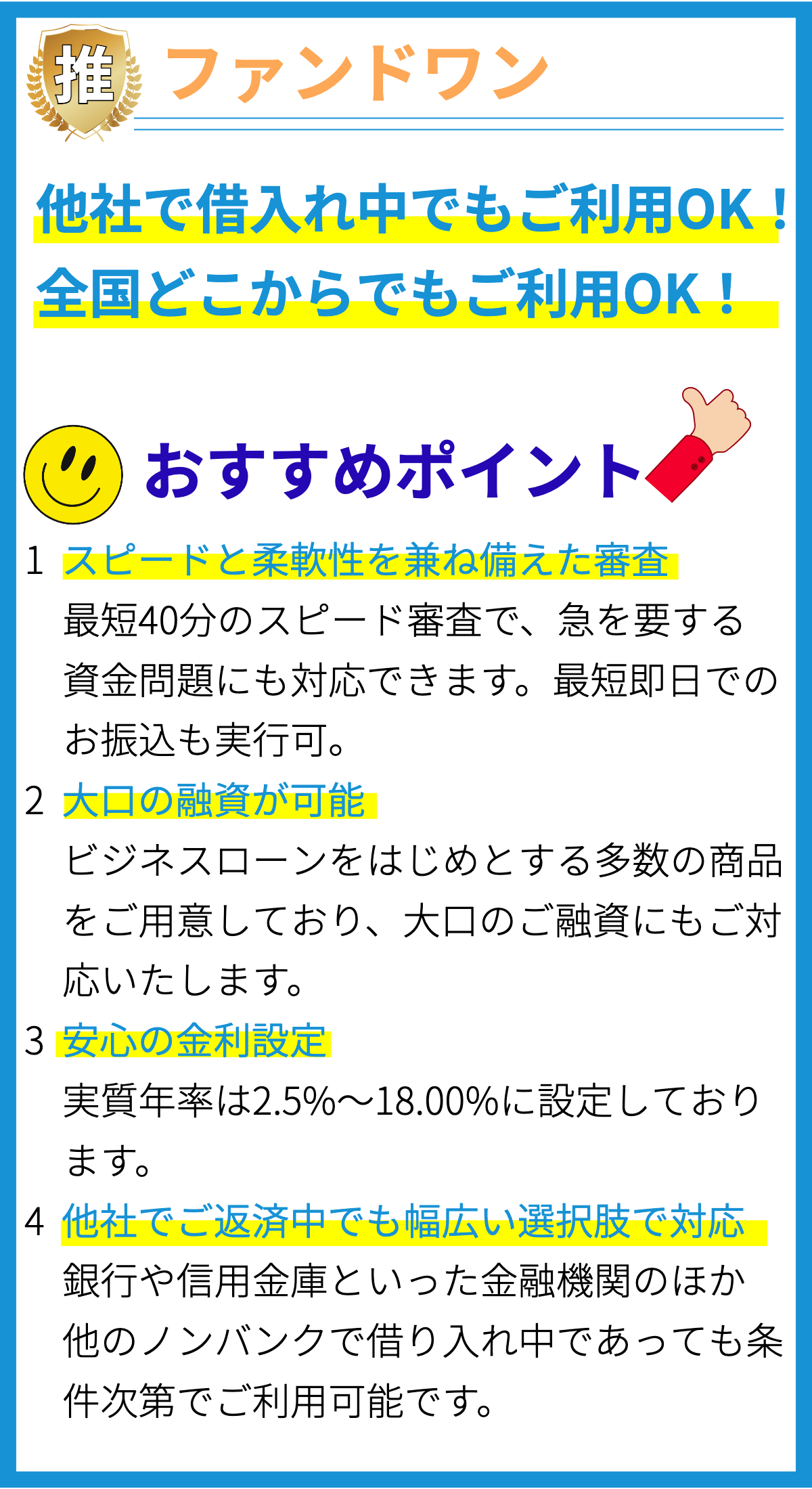

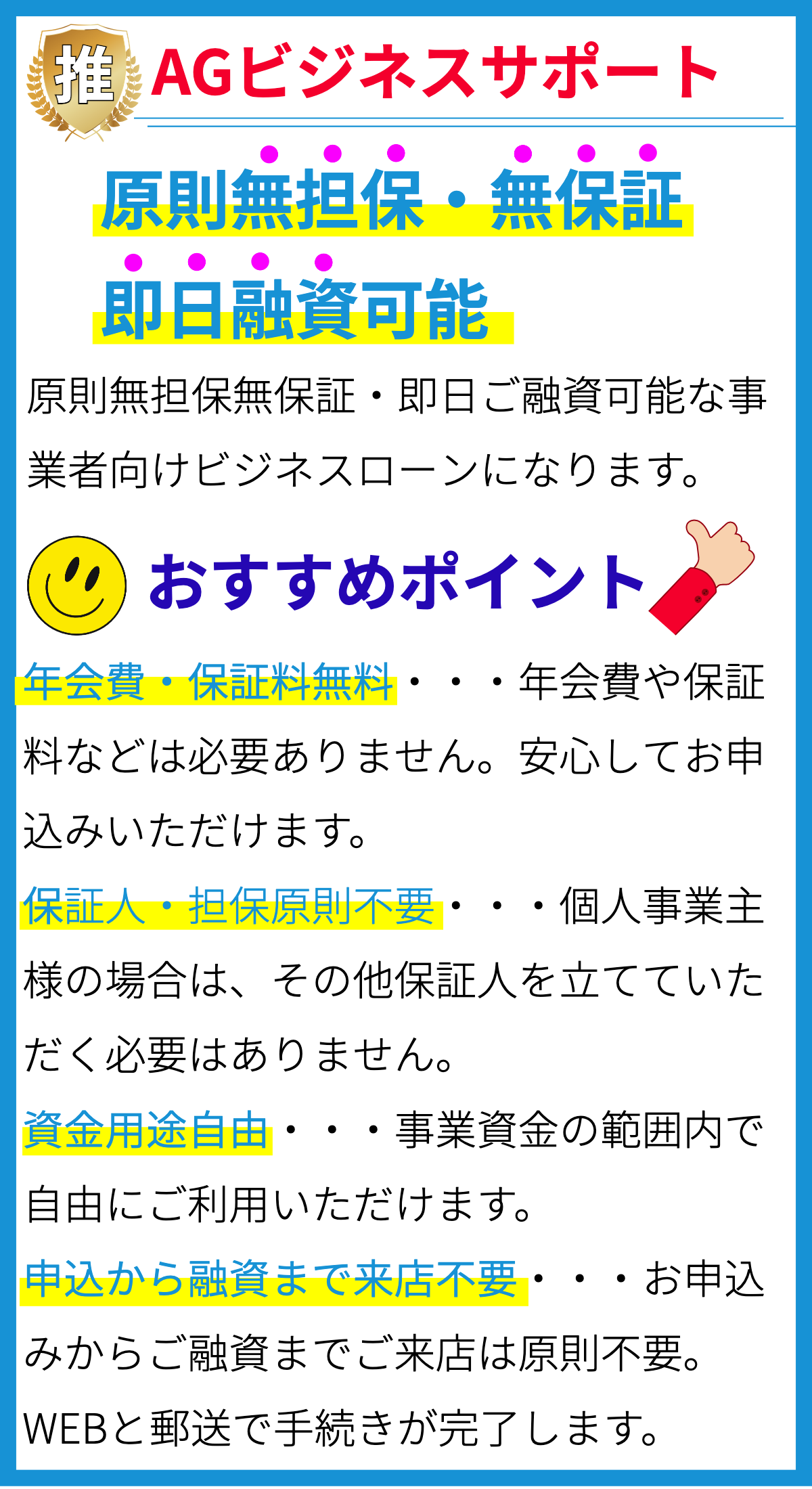

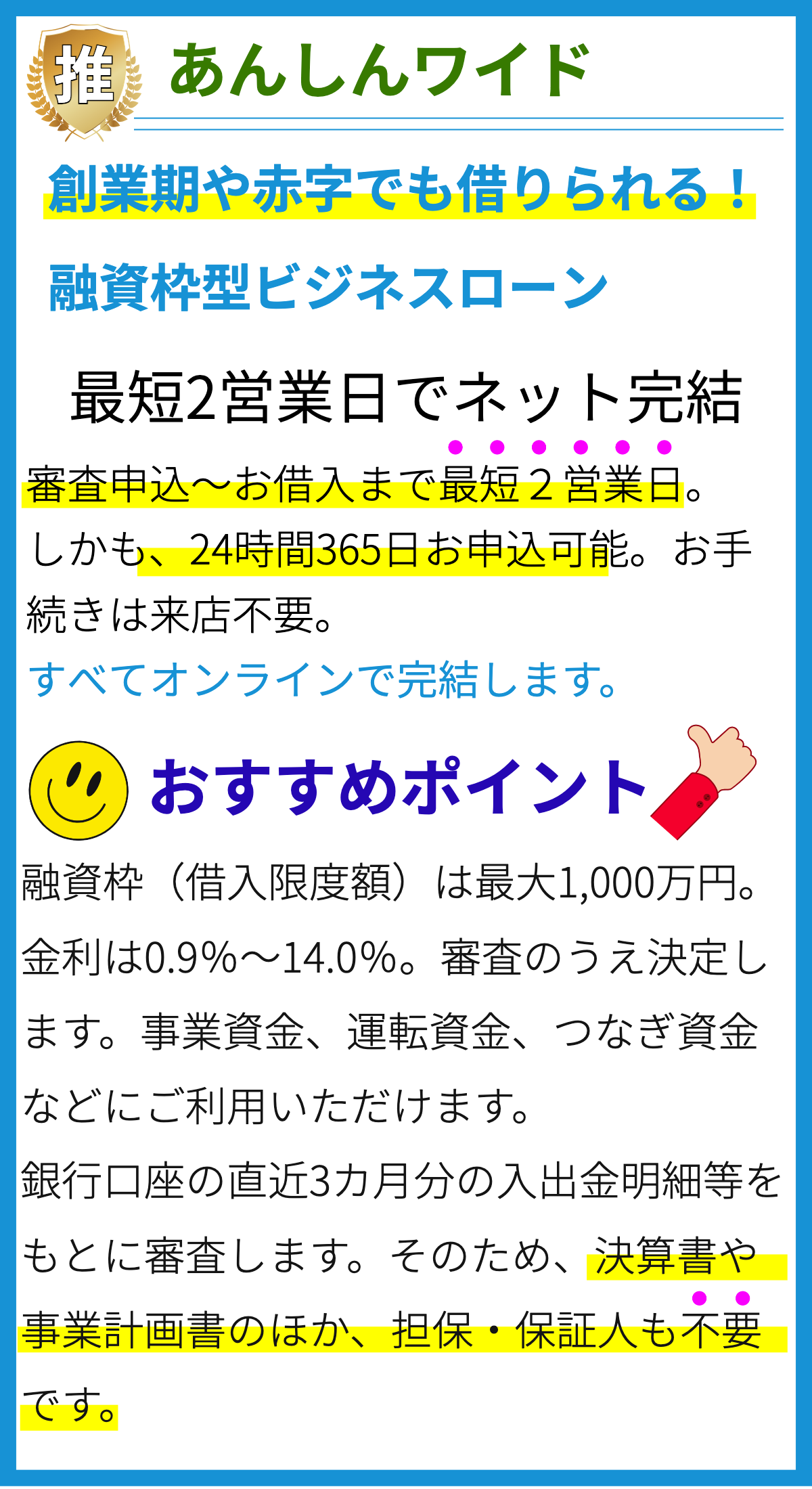

- 借入れ

借入れは、外部から資金を調達する一般的な方法です。以下は借入れの種類です。

- 銀行融資:銀行からの融資を受けて資金を調達します。これには短期および長期の融資が含まれます。

- 債券発行:企業は債券を発行し、債券保有者から資金を調達します。債券は一定期間後に元本と利息を返済する契約です。

- リースおよび資産ファイナンス

資産リースやファイナンスリースを活用して、資産を購入し、支払いを分散させることができます。これは特に設備や機械の購入に適しています。

資金調達方法の選択は、企業の資金ニーズ、信用スコア、業界状況などに依存します。適切な資金調達戦略を選択することは、企業の成長と安定性に大きな影響を与えます。