ファクタリングとは

ファクタリングは、企業が売掛金を現金化するための金融手法です。通常、企業は売上を行い、顧客から売掛金を受け取りますが、これらの売掛金は未収金であり、企業は資金が回収されるまで待つ必要があります。ファクタリングは、この未収金を金融機関や専門の会社に売却し、即座に現金を受け取る手法です。

ファクタリングのメリット

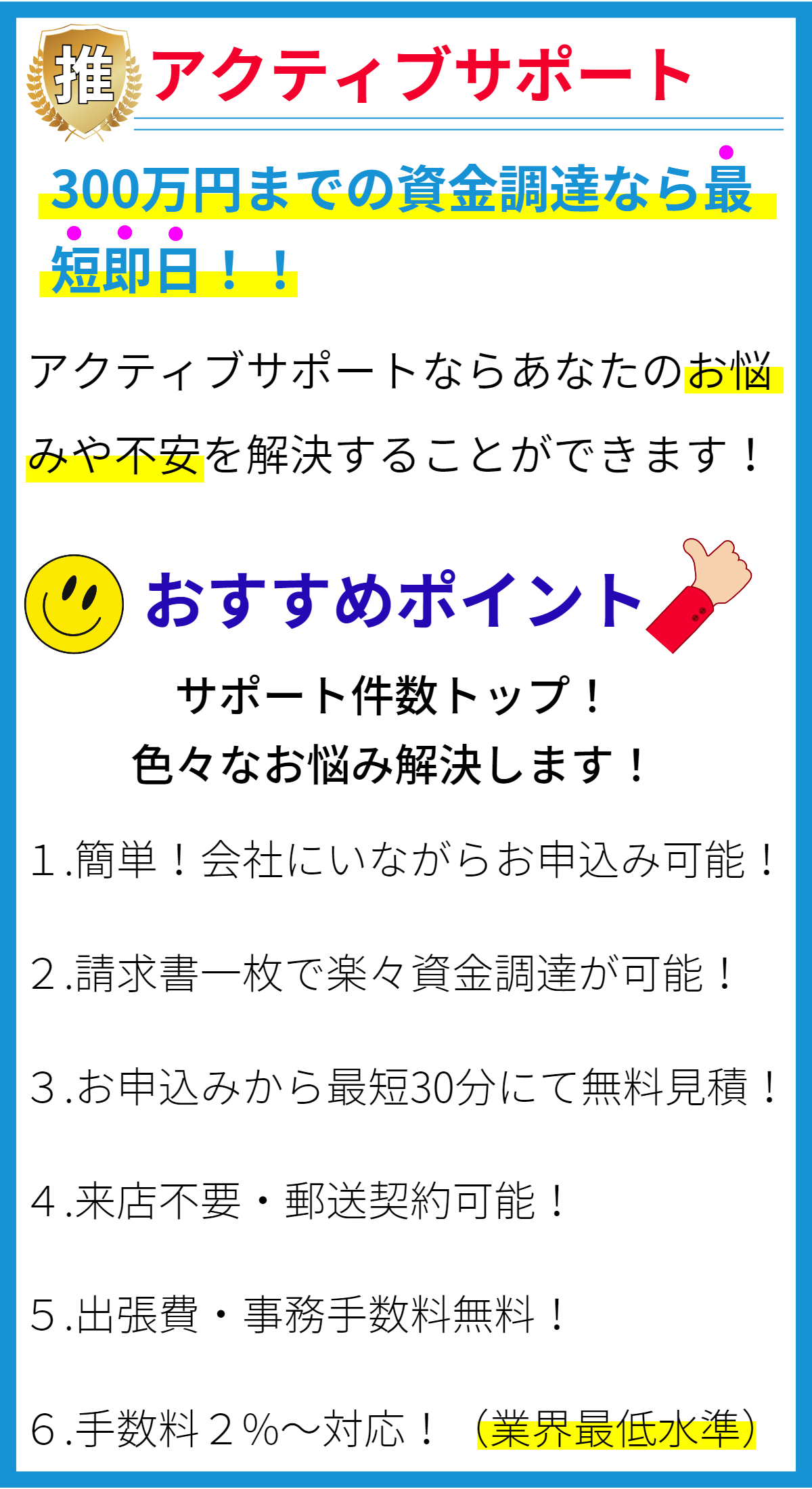

- 即座の資金調達: ファクタリングを利用することで、企業は売掛金を現金化し、資金調達に迅速に対応できます。

- 信用リスクの軽減: ファクタリング会社が売掛金の回収を引き受けるため、企業は顧客の支払い遅延や債権の不良化に対するリスクを軽減できます。

- 財務改善: 売掛金を現金化することで、企業の財務状況が改善され、新たな投資や成長に向けた資金を得る機会が増えます。

ファクタリングの種類

ファクタリングにはいくつかの異なる種類がありますが、主要なものは以下の通りです。

- リセイバブルファクタリング: 売掛金をファクタリング会社に売却し、将来的に回収された場合、売主に戻ってくる形式のファクタリング。

- ノンリセイバブルファクタリング: 売掛金を売却した後、回収リスクを完全にファクタリング会社に譲渡する形式。

- 逆ファクタリング: 企業が債権を購入し、売掛金を売却するファクタリングの逆バージョン。

ファクタリングの適用例

ファクタリングはさまざまな業界と状況で利用されます。

- 小規模ビジネス: 小さな企業や新興企業は、キャッシュフローの安定化や成長資金の調達のためにファクタリングを利用することがあります。

- 請求書の遅延: 顧客が請求書の支払いを遅らせる場合、ファクタリングを通じて即座に資金を確保できます。

- 季節的な需要変動: 季節的な需要変動がある業界では、ファクタリングが適切な資金調達方法となります。

資金調達の代替手法

ファクタリング以外にも、企業は資金調達のために他の手法を検討することができます。

- 銀行融資: 企業は銀行から融資を受けることで資金を調達できますが、審査や担保の要件があることが一般的です。

- 株式発行: 公開会社は株式を発行して資金を調達できますが、株主に対する責任が発生します。

- 債券発行: 企業は債券を発行して資金を調達できますが、利息の支払いが必要です。

まとめ

ファクタリングは売掛金を現金化し、即座に資金を調達する有用な手法です。企業はファクタリングを利用することで、資金調達の迅速化や信用リスクの軽減を実現できます。ただし、ファクタリング以外の資金調達手法も検討することが重要です。資金調達の方法を慎重に選択し、企業のニーズに合った戦略を立てることが成功への鍵となります。