ファクタリングについて

ファクタリングは、企業が売掛金をすぐに現金化するための金融手法の一つです。以下はファクタリングの詳細について説明します。

ファクタリングの仕組み

ファクタリングは、企業が未払いの売掛金(買掛金)をファクターと呼ばれる金融機関に売却するプロセスです。この際、ファクターは売掛金の一部(通常は大部分)を即座に企業に支払い、未払い残額を回収します。

ファクタリングの利点

- キャッシュフローの改善:ファクタリングにより、企業は売掛金の支払いを即座に受け取るため、キャッシュフローを改善できます。

- 信用リスク軽減:ファクターが売掛金の回収を担当するため、企業は債権の信用リスクを軽減できます。

- 資金調達:ファクタリングは企業に迅速な資金調達の手段を提供し、資本を運転資金に転用できます。

- 売上債権の管理:ファクターは売掛金の管理と回収を専門的に行うため、企業は売上債権の管理負担を軽減できます。

ファクタリングの種類

ファクタリングにはいくつかの種類があり、企業のニーズに合わせて選択できます。

- 通常ファクタリング:売掛金全体を売却する形態で、ファクターが債権回収を担当します。

- 逆ファクタリング:企業がファクターから現金を前払いし、売掛金を担保とする形態です。

- 非通知ファクタリング:顧客に売掛金売却の通知を行わない形態で、企業の信用情報が保護されます。

ファクタリングの注意点

ファクタリングを利用する際には注意が必要です。

- コスト:ファクタリングは手数料がかかり、売掛金の一部を取られることになります。

- 信用リスク転嫁:一部のファクタリング形態では、信用リスクが企業に戻る可能性があるため、契約書を注意深く検討する必要があります。

- 長期的な財務計画:ファクタリングは短期的な資金調達手段であるため、長期的な財務計画との調和が必要です。

資金調達について

資金調達は企業の成長と運営に不可欠なプロセスであり、さまざまな方法が存在します。以下は資金調達に関する概要です。

資金調達の方法

企業は以下の方法で資金を調達できます。

- 自己資金:事業主の個人資産や利益を投資して資金調達する方法。

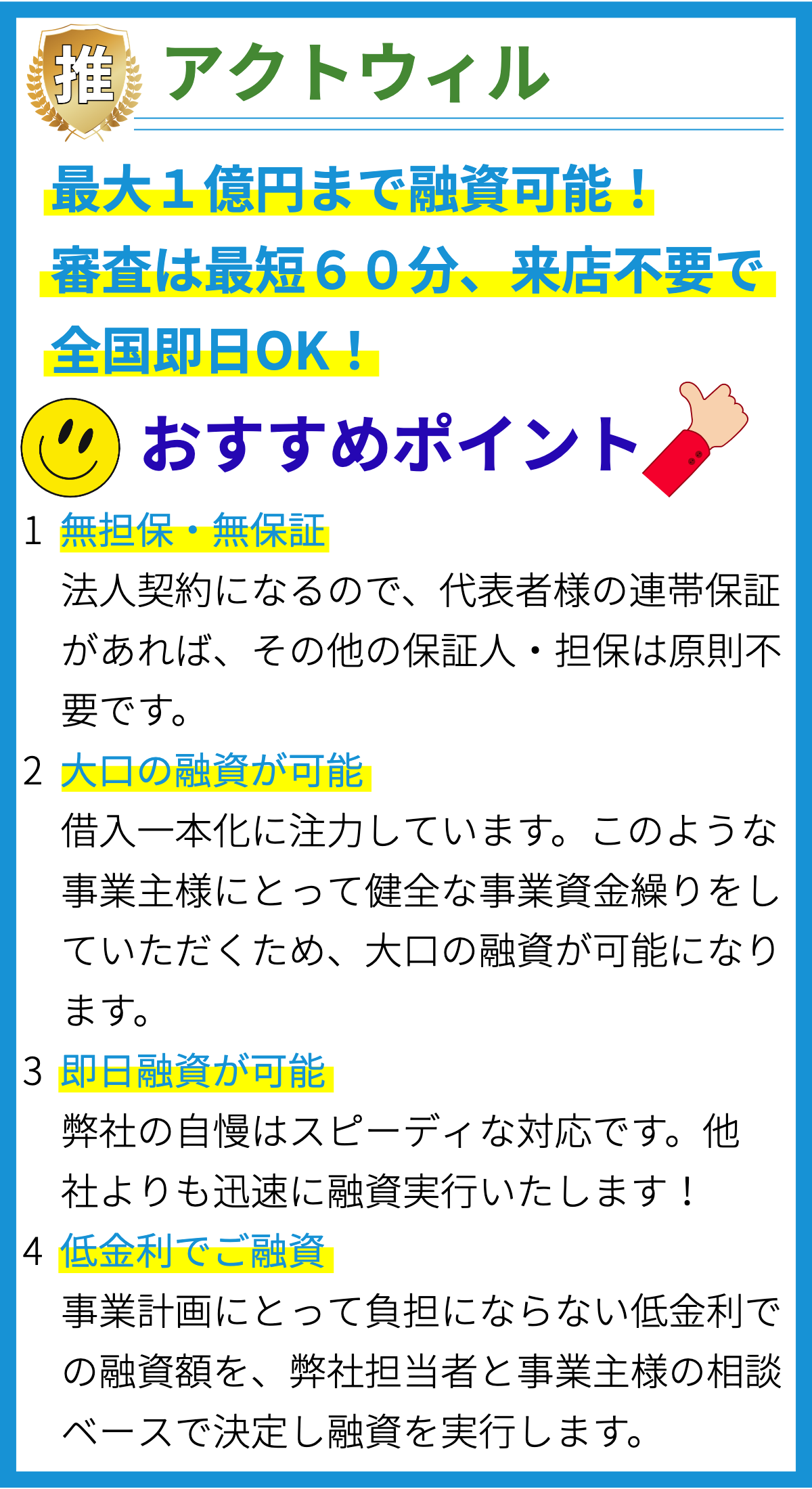

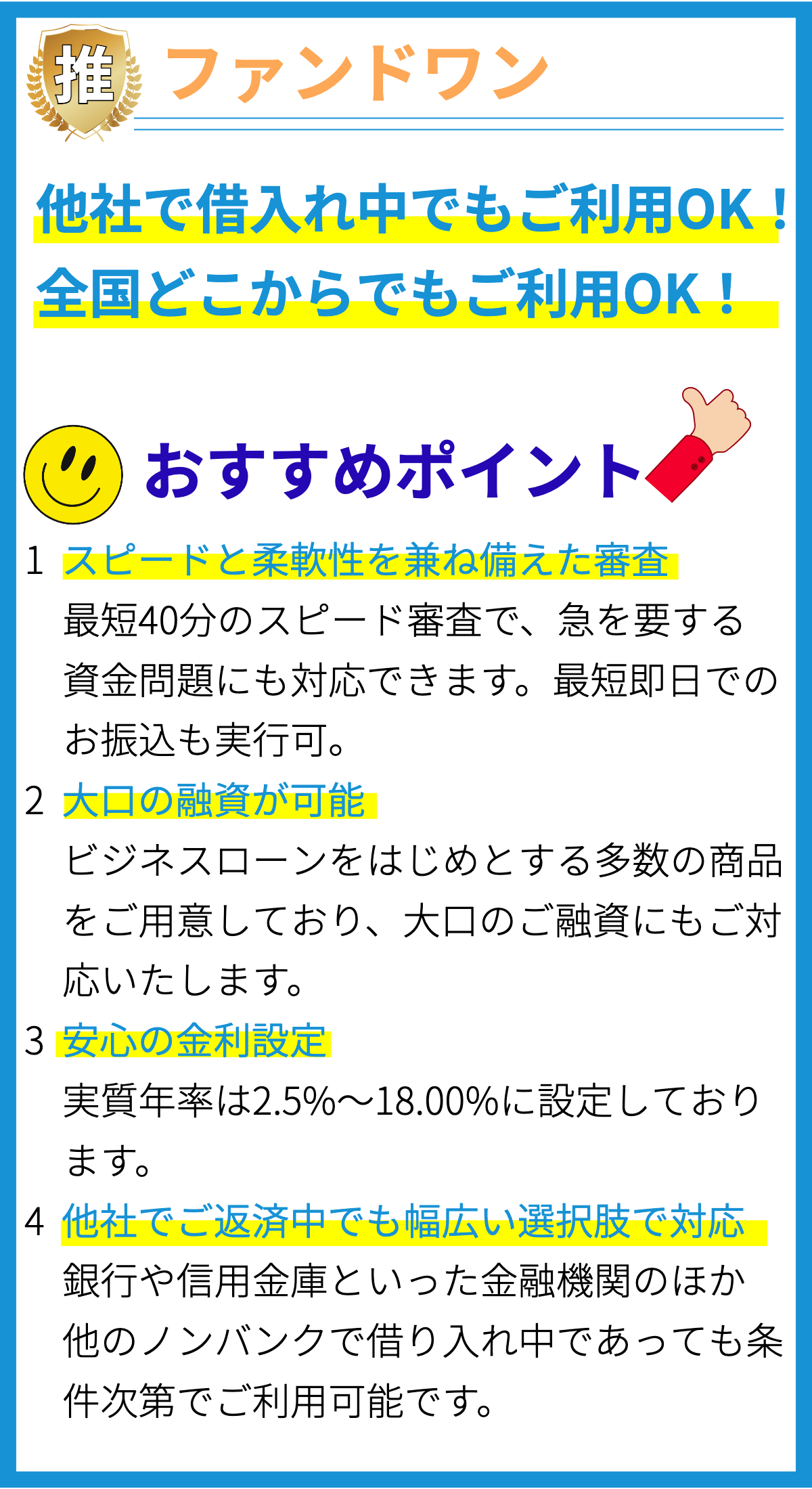

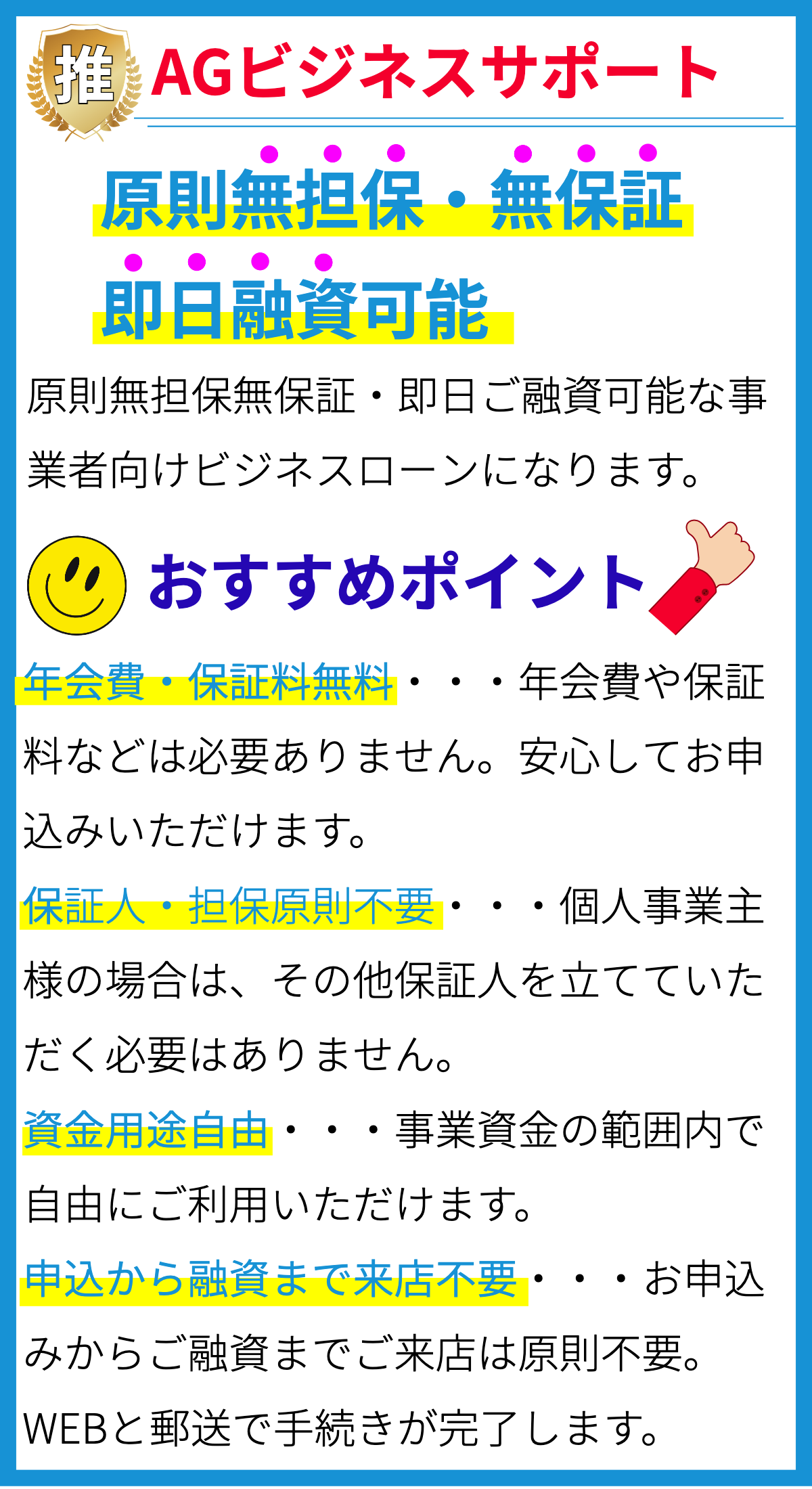

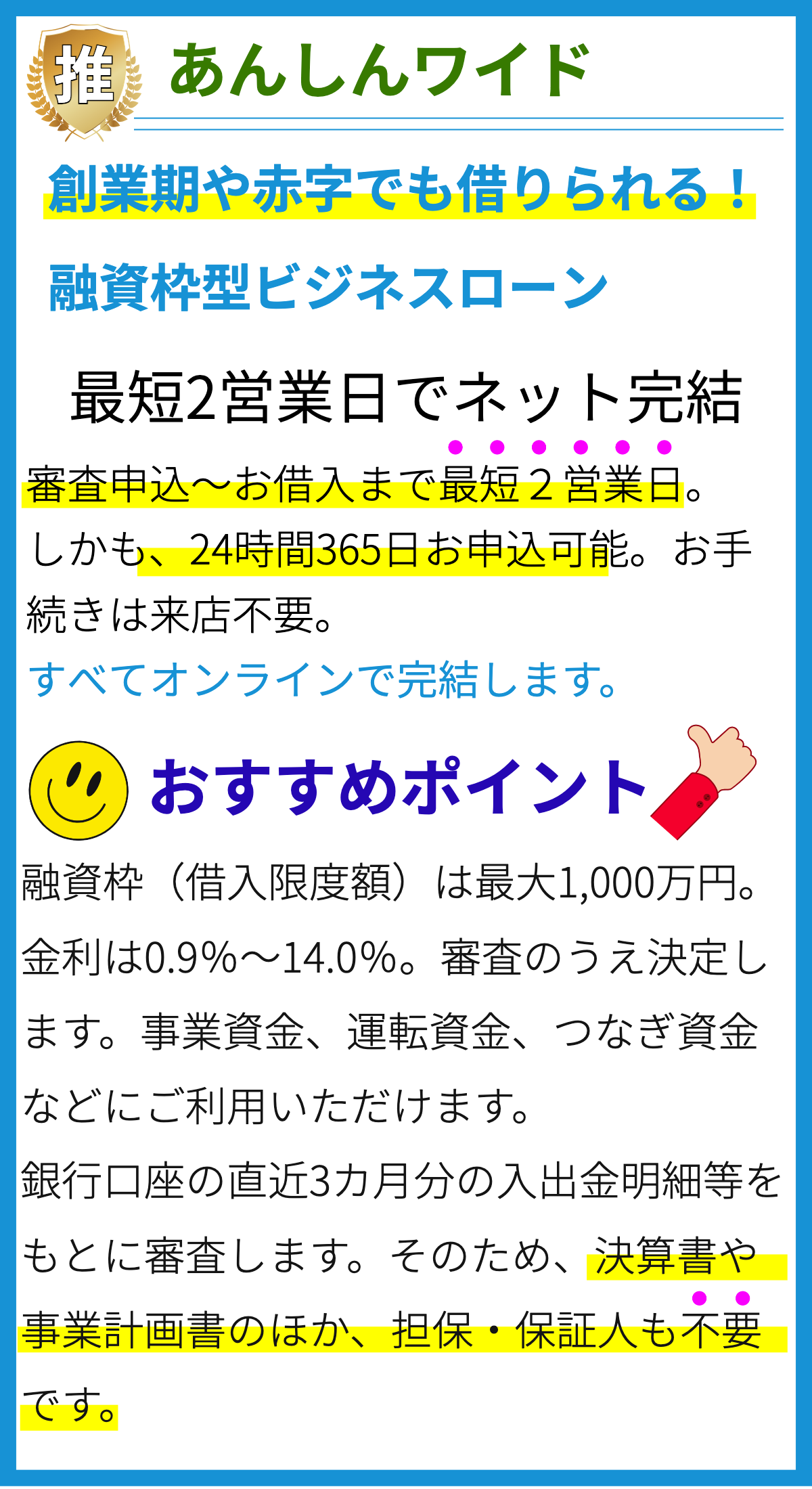

- 借入金:銀行や金融機関からの融資を受ける方法。

- 株式発行:株式市場で新株を発行して資金を調達する方法。

- 債券発行:債券市場で社債を発行して資金を調達する方法。

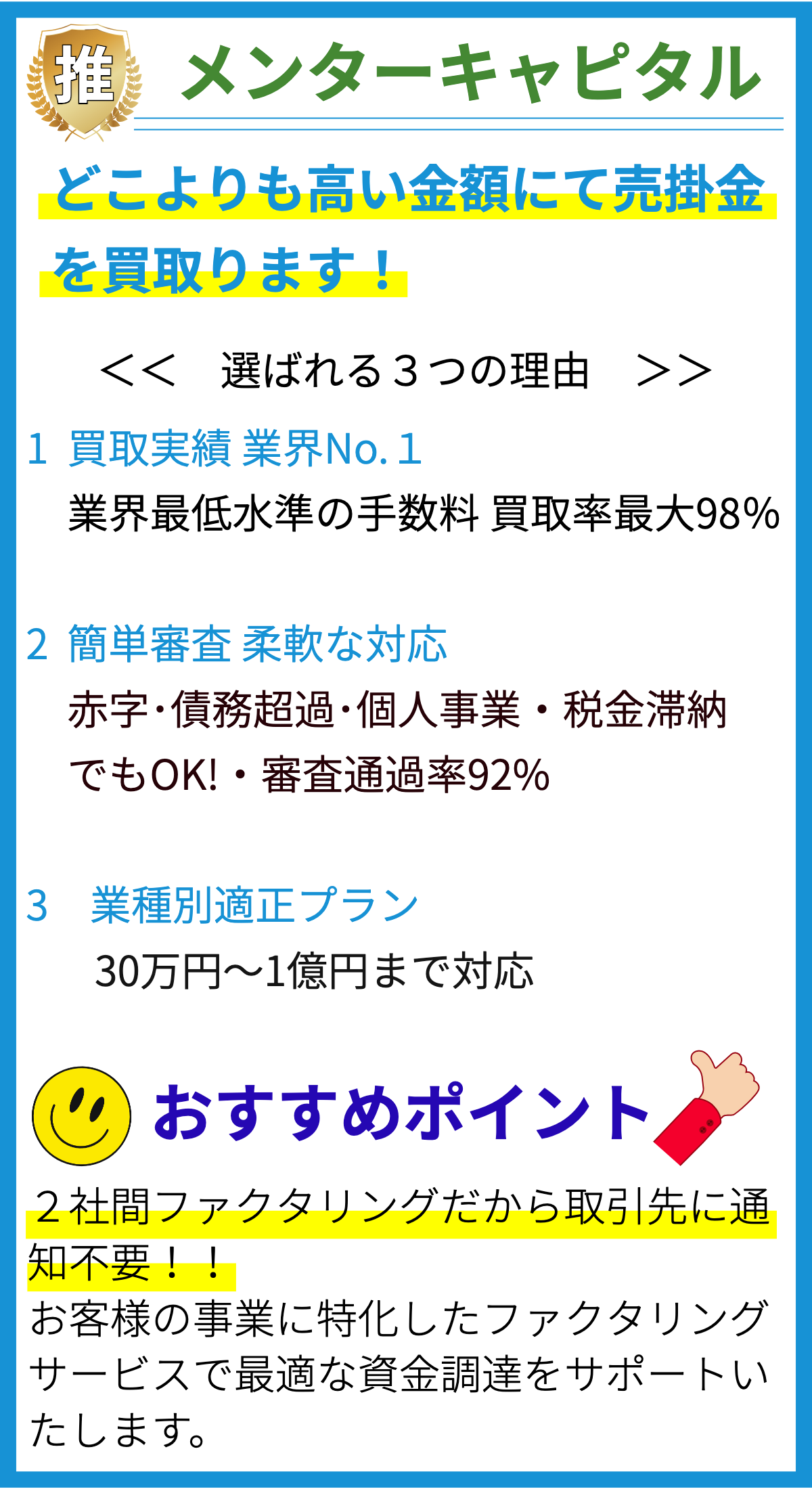

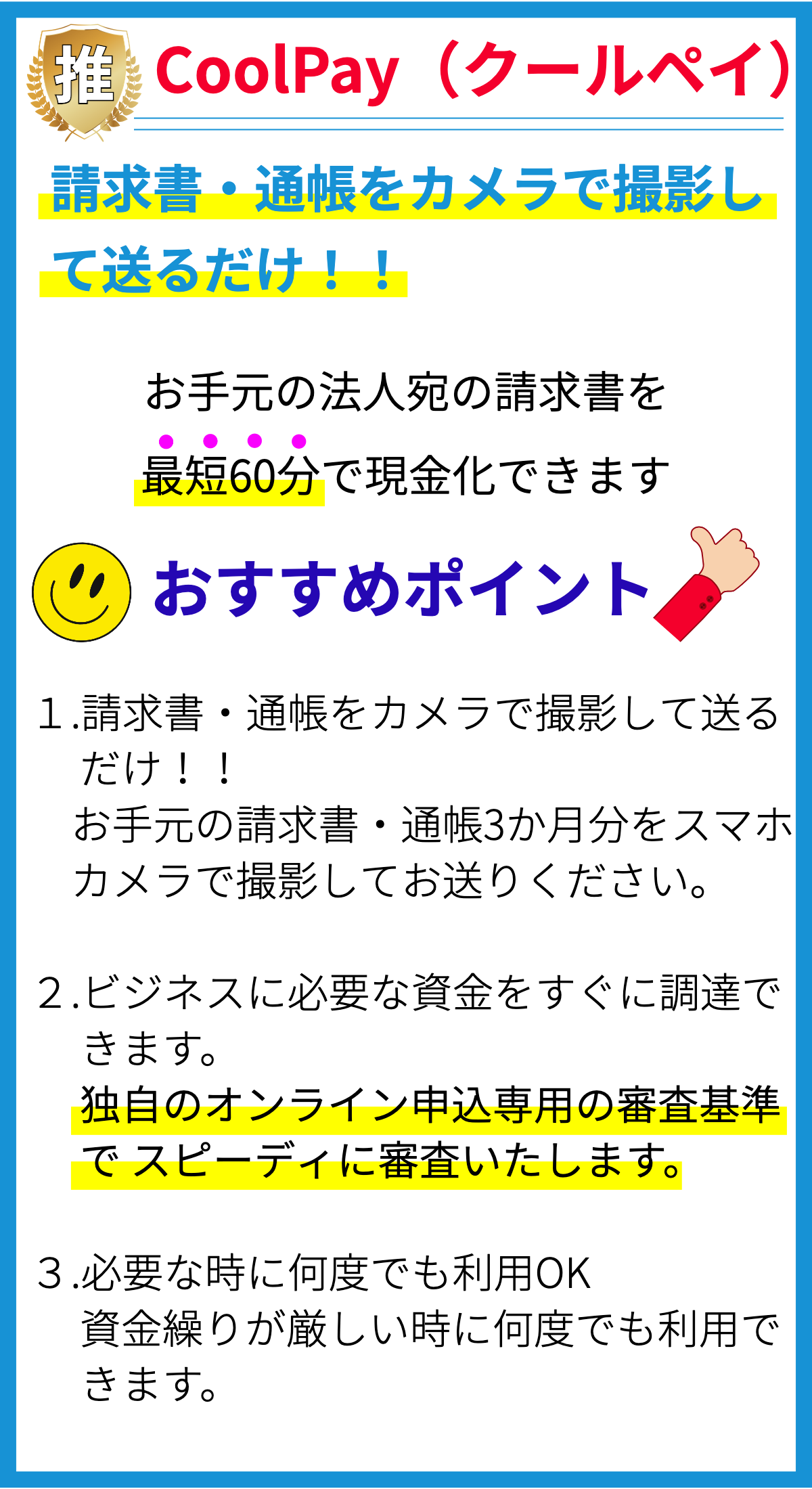

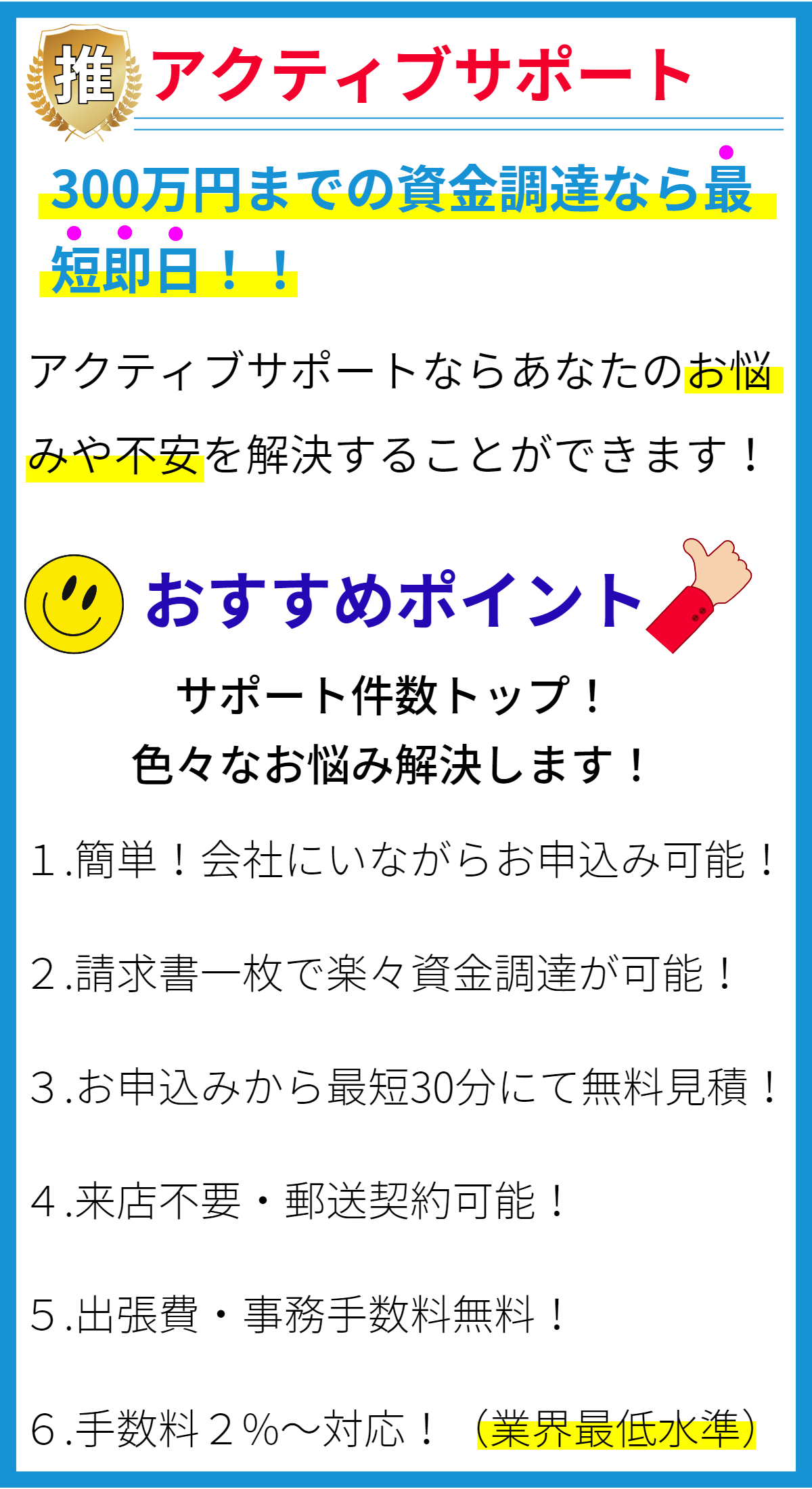

- ファクタリング:売掛金を現金化する方法。

資金調達の選択肢の比較

企業は資金調達の選択肢を比較し、事業ニーズに合わせた方法を選択する必要があります。

- 自己資金の利点:返済不要、経営独立性維持。

- 借入金の利点:迅速な資金調達、返済計画に合わせた柔軟性。

- 株式発行の利点:大規模な資金調達、株主への負債なし。

- 債券発行の利点:大規模な資金調達、定期的な利息支払い。

- ファクタリングの利点:即座の現金化、信用リスク軽減。

資金調達の戦略

企業は資金調達を戦略的に計画し、リスクを最小限に抑えながら成長を実現する必要があります。

- 資金調達計画:短期的な資金調達と長期的な財務計画を調和させ、戦略的な資金調達計画を策定する。

- リスク評価:各資金調達方法のリスクを評価し、適切な選択肢を選ぶ。

- 財務管理:調達した資金を効果的に管理し、返済計画を遵守する。

ファクタリングと資金調達は企業にとって重要な財務戦略の一部であり、適切に活用することで成長と持続可能な経営を支えることができます。